家族信託 万が一の備えと手続きの方法 -障害のあるお子さんのために

はじめに

家族信託 万が一の備えと手続きの方法について。ご自身に万が一のときがあった時、重要になることの一つに、財産管理の問題があります。ご自身の財産をいかにして、ご自身の生活のため、あるいはご家族のため、最適な形で使いつつ遺していくかということです。障害のあるお子さんがいるご両親にとって、大切な財産をどう引き継ぐかは重要な問題です。

ここでは、財産管理の方法の1つ、家族信託について、その概要と手続きの方法についてまとめています。

1.家族信託とは?

2.家族信託の基本的な手続き

3.委託者と受託者とが同一になる場合の手続き ~自己信託・信託宣言とは?

4.家族信託で最も重要になること ~ 信託の設計

5.家族信託、という名称に要注意

最後に

1.家族信託とは?

家族信託とは、財産管理の一つの方法です。財産をお持ちの方が、預貯金などの金銭や不動産などの財産の一部について、その管理や処分を信頼できる家族の方に任せる信託のことを言います。信託銀行など信託を営業行為として行う商事信託に対し、民事信託の中の一つの方法でもあります。

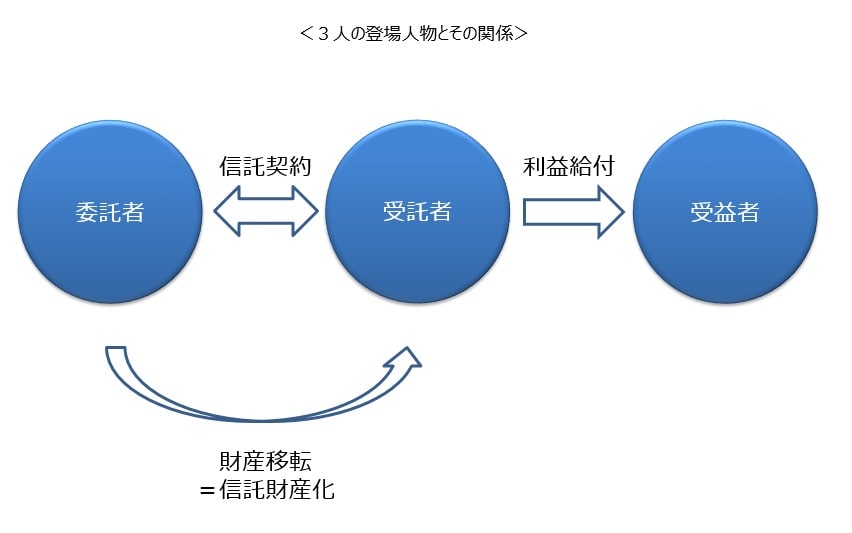

「図-信託の基本」

そもそも信託とは、信託法の中では「特定の者が一定の目的に従い財産の管理または処分およびその他の当該目的の達成のために必要な行為をすべきもの」とされています。つまり、ご自身の財産を自分や家族などの人たちのために管理・処分してもらうよう、家族や知人・銀行などの機関に頼んで任せるためのしくみです。

信託は、委託者・受託者・受益者という3人の人や機関が、対象となる財産である信託財産を、どのような目的で、どのように扱うか、という契約の中で成り立っています。そして、「委託者と受託者が話し合って信託契約を結び、受託者がその契約に基づいて信託財産を管理・処分などを行い、また、受益者に定期的に金銭などを交付する」というのが信託の基本的なしくみです。

【関連記事】

信託の基本 障害のある方やその保護者の方のお金やご自宅などの財産を守る信託という制度

https://jlsa-net.jp/szk/sgi-shintaku/

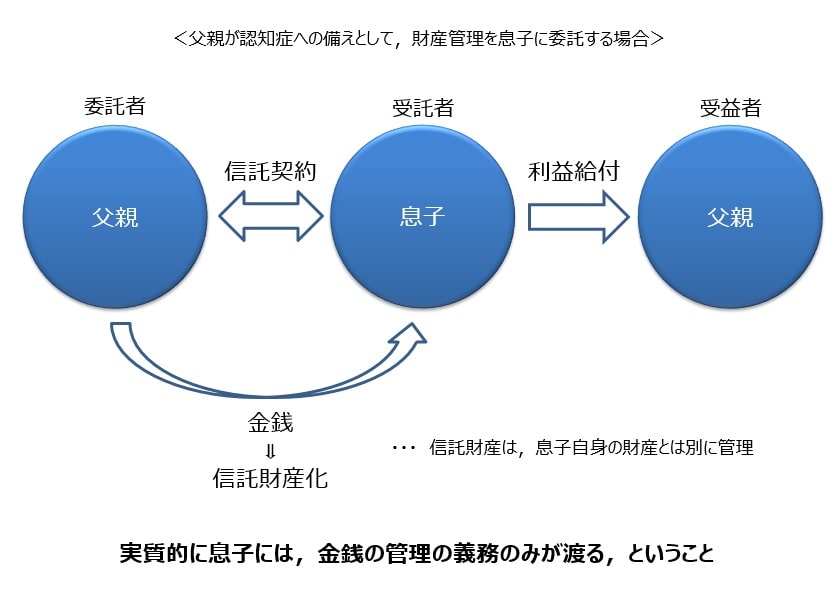

「図-家族信託の例」

家族信託は、家族信託という名のとおり、財産をお持ちの方が、ご家族のどなたかかに、一部または全部の財産などの管理や処分を任せるしくみです。つまり、委託者が財産を持つご家族、受託者がそのご家族のどなたか、受益者がまたご家族のどなたかなどの形で成り立つということになります。

信託財産とする財産の名義を受託者の方に移し、受託者となった方がその財産の管理・処分などを行います。一方で、その財産から生まれる利益は、財産を管理する方とは切り離されるので、誰に与えられるようにするかも指定することになります。

よって、このしくみの中では、委託者が受託者となることも可能ですし、委託者が受益者になるといったことも可能で、非常に自由度の高いものと言うことができます。

信託財産の範囲は、理論上は特段の制限がありません。このため、たとえば以下のようなものを家族信託の信託財産の範囲にすることが可能です。

① 金銭

② 有価証券(株式・国債など)

③ 金銭債権(貸付債券・リース・クレジット債券など)

④ 動産

⑤ 土地・建物といった不動産

⑥ 知的財産権(特許権・著作権など)

【関連記事】

家族信託 認知症など判断能力の衰えに備えた財産管理の一手

https://jlsa-net.jp/szk/ninchi-kzkstk/

参考:

電子政府の総合窓口 e-Gov

信託法

http://elaws.e-gov.go.jp/search/elawsSearch/elaws_search/lsg0500/detail?lawId=418AC0000000108&openerCode=1

一般社団法人 信託協会 ホームページ

http://www.shintaku-kyokai.or.jp/index.html

後継ぎ遺贈型の受益者連続信託

https://www.shintaku-kyokai.or.jp/products/individual/assetsuccession/successor.html

遺言代用信託

https://www.shintaku-kyokai.or.jp/products/individual/assetsuccession/testament_substitution.html

神戸大 民事法務頁

Ⅱ信託法(日本の信託)

http://www2.kobe-u.ac.jp/~yamada/03tr/03tr01.pdf

2.家族信託の基本的な手続き

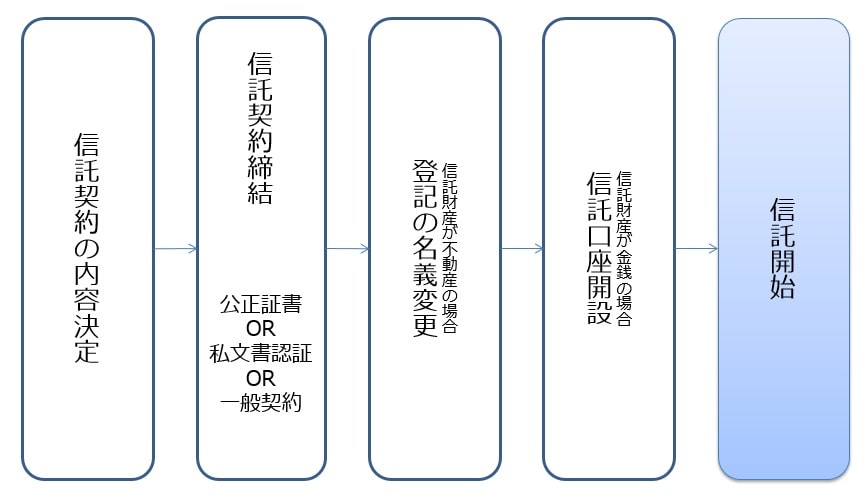

「図-家族信託 基本的な手続きの流れ」

家族信託においては、委託者と受託者との間で信託の内容を決定すれば、信託契約が成立することになります。基本的な手続きとして、次のようなものが必要になります。

信託契約において明らかにする主なものは次のとおりです。

1) 何を目的に信託をするか?

2) 委託者の方の財産のうち、どの範囲のものを信託財産とするか?

3) 誰が委託者で、誰が信託財産の生む利益を受ける受益者になるのか、誰が信託財産とした範囲の財産を管理する受託者なのか?

信託契約は、信託契約書という形でまとめる必要があります。なお、ここでの契約は、委託者と受託者の間での契約ということになります。というのも、信託では、信託財産とする財産の名義を委託者から受託者の方に移し、受託者となった方がその財産の管理・処分を行うことになるからです。

信託契約を契約書の形にする方法には、大きくは以下の3つがあります。いずれの方法でも法律上の問題はありません。

しかし、契約書の不備により想定通りの契約内容になっていないこと、契約そのものが無効になってしまう可能性、契約書の紛失、契約の正当性といった点が問題になる可能性があるなどの点で、2)3)の方法は注意が必要です。

1) 公正証書として契約書にする

公正証書とは、公証制度の下、公証人によって作成される文書のことを言います。

公正証書の形で契約を締結すると、その内容や形式について、公証人が証明することになります。このため、紛争を未然に防げたり、その内容を法律面で明確化・安定化したりといったメリットがあります。また、作成された原本は公証役場に保管されることになるため、紛失や第三者による改ざんの心配などがありません。

内容をあらかじめ決めた上で、予約した日時に当事者がそろって公証人役場に行くことで、家族信託における契約書を公正証書にすることができます。なお、公正証書にする際には、契約内容をまとめた文書の他、次のようなものが必要になります。

・家族信託の契約内容をまとめたもの

・委託者・受託者それぞれの実印

・委託者・受託者それぞれの印鑑証明書(発行から3ヶ月以内のもの)

・財産に関する資料(固定資産課税証明書・固定資産評価証明書・不動産登記事項証明書など)

・家族関係に関する資料(戸籍謄本など)

2) 契約書を当事者同士で起こし、私文書認証を行う

私文書認証とは、署名、署名押印、または記名押印の真正を公証人が証明することを言います。家族信託の契約書について私文書認証を行うと、その契約書が契約の当事者である委託者と受託者の意思に基づいて作成されたと推定されるようになります。

私文書認証の方法には、次の3つの方法があります。

・署名者本人が、公証役場で公証人の前で書類に署名又は記名押印する

・署名者本人が既に署名又は記名押印した書類を公証役場に持っていき、公証人に、その署名又は記名押印を自分でしたことに間違いないと認める

・署名者本人が既に署名又は記名押印した書類を署名者の代理人が公証役場に持っていき、この署名又は記名押印は本人がしたことに間違いないと本人が認めていると公証人に陳述する

私文書認証で、公証人が審査し証明するのは、あくまで契約の当事者が契約をしているかとその契約が成立するか違法ではないか、です。

つまり、その契約の内容そのものについては証明をしていないこと、また、公正証書と異なり公証役場に原本がなく、契約書を紛失してしまう可能性があるといった点に注意が必要です。

3) 契約書を当事者同士のみで起こす

契約自体は、当事者同士の書面のみで取り交わすことは可能です。ただ、家族信託については、その契約書に決められた書式などはなく、「必要事項」という記載する必要のある項目が存在するだけです。

このため、「必要事項」を書き損ねた、間違えて書いたなどの理由で、信託契約書自体が無効となってしまう可能性が高まるという問題があります。また、契約内容の正当性を疑われる場合もあり、本来行いたい「信頼できる家族に財産を任せること」自体ができなくなる可能性があるといった点で、注意が必要になります。

信託財産に不動産がある場合、不動産の名義が委託者から受託者に移ることになるため、信託登記が必要になります。この際、信託内容を整理した信託目録も登記する必要があります。登記の手続きは、お住まいの地域の法務局で行うことになります。

信託財産に現金があったり、収益が出る財産が含まれていたりする場合、それを管理するための口座である信託口口座を開設する必要があります。信託口口座を開設する理由は2つあります。

まず一つ目は、信託財産は、受託者によって管理されることになるからです。このため受託者が、委託者の方名義の口座にある現金を管理することはできません。

二つ目の理由は、受託者には、自身の財産と信託財産を分別して管理する義務があるからです。分別するために、信託されたお金は「信託専用の口座で管理する必要がある」ということです。

参考:

神戸大 民事法務頁

Ⅱ信託法(日本の信託)

http://www2.kobe-u.ac.jp/~yamada/03tr/03tr01.pdf

法務省ホームページ

公証制度について

http://www.moj.go.jp/MINJI/minji30.html

日本公証人連合会 ホームページ http://www.koshonin.gr.jp/system

3.委託者と受託者とが同一になる場合の手続き ~自己信託・信託宣言とは?

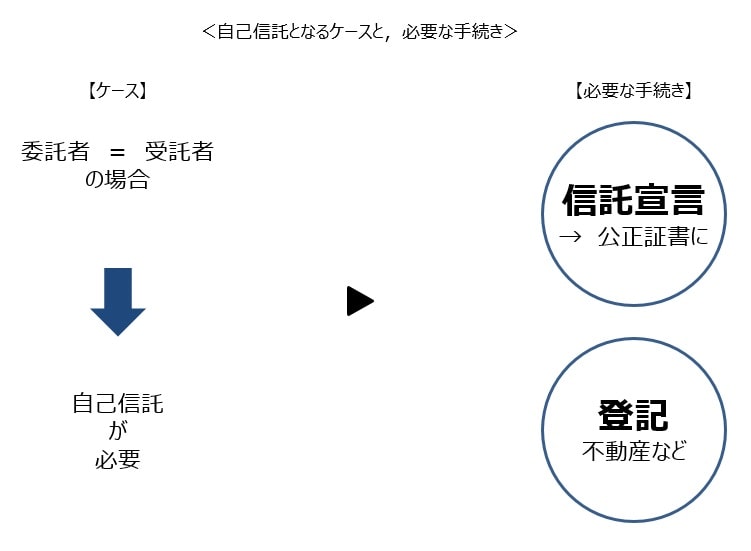

「図-自己信託と必要になる手続き」

信託法の改正により、委託者と受託者が同一人物になるという信託契約を結ぶことが可能となりました。この「委託者=受託者」という信託を、自己信託と言います。

たとえば、お持ちの不動産の収益を、認知症や障害などにより判断能力が不十分なご家族の方の生活費にしようとしたとします。この不動産を贈与することはもちろん可能ですが、贈与すると判断能力が不十分であるがために、必要な契約ができないといった問題が起こる可能性があります。

このような場合に自己信託を利用すれば、管理自体は元々その不動産をお持ちの方が行いつつ、その不動産が生む利益は、認知症や障害などがある方が得られるようにすることが可能になります。

なお自己信託は、「この財産は、信託財産として管理する」と宣言することから、信託宣言とも呼ばれます。

自己信託を認めた場合、信託財産は倒産隔離されることなどから、悪用が懸念されており、以前は「委託者=受託者」となることはできないとされてきました。

このため信託法の改正で可能になった自己信託については、弊害防止のために公正証書によらなければ成立しないなど、さまざまな制限があります。最低限必要な手続きとしては、以下のようなものがあります。

自己信託を行うには、信託宣言が必要です。信託宣言の方法は、委託者である方が、「ある目的に従って、ご自身の財産の一部または全部の財産を信託財産とし管理・処分・交付することの意思表示」を、「公正証書その他の書面又は電磁的記録において示すこと」、また、「その際、公正証書その他の書面又は電磁的記録には、信託目的や信託財産の範囲といった必要事項を記載又は記録すること」とされています。

つまり、信託契約の内容を書面化し、公証役場でその契約を公正証書にすることが必要ということです。

また、不動産などの登記または登録をしなければ、権利の取得・喪失・変更を第三者に示すことができない財産を信託財産とする場合は、「信託の登記または登録をすること」とされています。つまり、信託内容を整理した信託目録と合わせて、お住まいの地域の法務局で、登記の手続きを行う必要があるということです。

参考:

電子政府の総合窓口 e-Gov

信託法

http://elaws.e-gov.go.jp/search/elawsSearch/elaws_search/lsg0500/detail?lawId=418AC0000000108&openerCode=1

国税庁 ホームページ

税大ジャーナル

信託法改正と相続税・贈与税の諸問題

https://www.nta.go.jp/ntc/kenkyu/ronsou/57/04/pdf/ronsou.pdf

4.家族信託で最も重要になること ~ 信託の設計

家族信託を行う上で最も重要なのは、信託契約の手続きを進めることではなく、信託契約を設計することと考えられます。家族信託は、個別度と自由度が非常に高い信託であるため、財産を元々お持ちの委託者の方を中心に、ご家族の方の意向に基づき、目的に合わせて設計する必要があるからです。

実際の家族信託の契約書を入手すれば、その書式などは参考になるでしょう。一方で、内容面については参考にできない場合もあるという点で注意が必要です。

5.家族信託という名称に要注意

家族信託は、その本質的な性質上、民事信託の一つと考えることができます。一方で、商事信託を行う信託銀行などでも、家族信託を思い起こさせる商品・サービスを提供している場合もあります。

もちろんその商品・サービス自体は、優れたものかもしれません。一方で、家族信託自体を理解しようとする場合には、余計な混乱を招く可能性もあります。家族信託と信託銀行などが提供する商品・サービスとは、本質的に異なるものであるという点は、頭に入れておくとよいでしょう。

参考:

みずほ信託銀行 ホームページ

家族信託(安心の贈りもの)

https://www.mizuho-tb.co.jp/souzoku/kazoku/index.html

三菱UFJ信託銀行 ホームページ

家族安心信託の特徴

http://www.tr.mufg.jp/shisan/kazokuanshin_01.html

三井住友信託銀行株式会社 ホームページ

家族思いやり信託

http://www.smtb.jp/personal/entrustment/management/family/

最後に

家族信託は、ご自身の万が一のときの備えとして利用できる財産管理の一つの方法で、委託者、受託者がともに家族であるということがポイントです。家族信託においては、委託者と受託者との間で信託の内容を決定すれば、信託契約が成立します。

一方で、契約書の不備により、想定通りの契約内容になっていないことや契約そのものが無効になってしまう可能性、契約書の紛失、契約の正当性といった点が問題になる可能性があることから、公正証書の形にすることが一般的です。

また、実際に受託者となった方が管理するために、信託財産の登記や信託口座の開設が必要になる場合があります。

家族信託は、非常に自由度の高い信託であるため、信託の設計がポイント。何を目的に、また何を信託財産として、誰が委託者・受託者・受益者になるのか、それはいつまで行うのかといったことを明確にすることが重要となります。

なお、この記事に関連するおススメのサイトは下記の通りとなります。参考までご確認ください。

参考:

電子政府の総合窓口 e-Gov

信託法

http://elaws.e-gov.go.jp/search/elawsSearch/elaws_search/lsg0500/detail?lawId=418AC0000000108&openerCode=1

一般社団法人 信託協会 ホームページ

http://www.shintaku-kyokai.or.jp/index.html

後継ぎ遺贈型の受益者連続信託

https://www.shintaku-kyokai.or.jp/products/individual/assetsuccession/successor.html

遺言代用信託

https://www.shintaku-kyokai.or.jp/products/individual/assetsuccession/testament_substitution.html

神戸大 民事法務頁

Ⅱ信託法(日本の信託)

http://www2.kobe-u.ac.jp/~yamada/03tr/03tr01.pdf

法務省ホームページ

公証制度について

http://www.moj.go.jp/MINJI/minji30.html

日本公証人連合会 ホームページ

国税庁 ホームページ

税大ジャーナル

信託法改正と相続税・贈与税の諸問題

https://www.nta.go.jp/ntc/kenkyu/ronsou/57/04/pdf/ronsou.pdf

みずほ信託銀行 ホームページ

家族信託(安心の贈りもの)

https://www.mizuho-tb.co.jp/souzoku/kazoku/index.html

三菱UFJ信託銀行 ホームページ

家族安心信託の特徴

http://www.tr.mufg.jp/shisan/kazokuanshin_01.html

三井住友信託銀行株式会社 ホームページ

家族思いやり信託

http://www.smtb.jp/personal/entrustment/management/family/

この記事へのコメントはありません。